Parcelamento de Tributos Federais: Entenda a nova Transação Excepcional

Conforme já divulgamos em nosso Blog, A Procuradoria-Geral da Fazenda Nacional (PGFN) regulamentou a Transação Excepcional na cobrança da dívida ativa da União, em função dos efeitos da pandemia pelo novo coronavírus na capacidade de geração de resultados da pessoa jurídica e no comprometimento da renda das pessoas físicas.

O principal objetivo desta nova possibilidade de parcelamento dos débitos tributários federais é viabilizar a superação da situação transitória de crise econômico-financeira dos devedores inscritos em dívida ativa em função dos efeitos do COVID-19 em sua capacidade de geração de resultados e na perspectiva de recebimento dos créditos inscritos.

Visando melhor orientar nossos clientes e o público em geral, preparamos o material que segue, elaborado a partir de minuciosa análise da Portaria da PGFN que regulamenta esta modalidade de transação e com foco nas pessoas jurídicas que possuem débitos tributários federais.

Quem pode aderir:

Além de pessoas físicas, podem aderir à Transação Excepcional as pessoas jurídicas de todos os portes e ramos de atuação.

Quais débitos podem ser incluídos na transação:

Podem ser incluídos todos os débitos tributários federais, cobrados pela PGFN, mesmo os que já estiverem em processo judicial de execução ou que já foram objeto de parcelamentos anteriores ou em curso.

Para débitos no total de até 150 milhões de reais, o contribuinte precisa aderir a uma das propostas apresentadas pela PGFN. Para débitos acima deste valor, o contribuinte deve apresentar uma proposta individual para análise pela PGFN.

Quais os percentuais de redução e como são calculados:

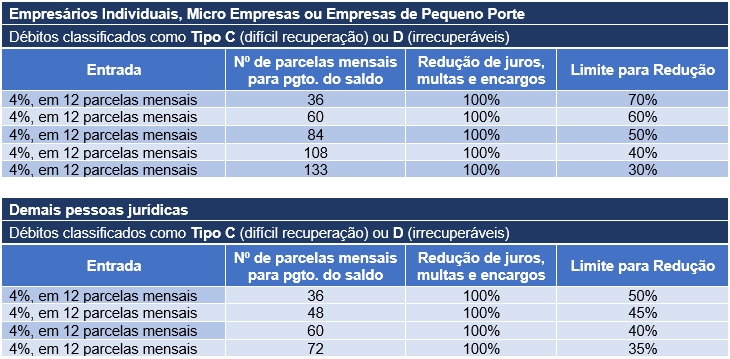

A Portaria prevê que poderão ser apresentadas pela PGFN propostas de parcelamento com reduções de até 100% sobre o valor dos juros, multas e encargos. Não há concessão de qualquer redução sobre o valor principal do débito.

O percentual de reduções não depende do número de parcelas para pagamento do débito, mas sim de outros três aspectos que serão analisados pela PGFN: a situação econômica do contribuinte que solicita a adesão, a sua capacidade de pagamento e os impactos da pandemia na sua capacidade de geração de resultados.

A situação econômica será apurada a partir de informações cadastrais, patrimoniais e econômico-financeiras, que a PGFN já possua ou que serão apresentadas pelo interessado no momento do requerimento de adesão. Mais à frente veremos quais informações são estas.

A capacidade de pagamento será apurada em relação a presença, ou não, de condições para que o interessado na transação quite o valor total devido em cinco anos sem qualquer redução.

Os impactos da pandemia na capacidade de geração de resultados serão apurados a partir da verificação de redução na receita bruta mensal do interessado em aderir a transação. Para isto, será feito um comparativo entre a receita bruta mensal auferida em 2020, desde janeiro até o mês anterior ao do requerimento de adesão, e a receita auferida no mesmo período de 2019.

Para fazer está análise, a PGFN utilizará documentos como o ECF, EFD-Contribuições, GFIP e DCTF. O percentual de redução na receita bruta encontrado a partir desta análise, representará o percentual considerado como de redução na capacidade de pagamento do interessado.

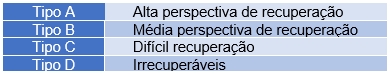

Por outro lado, a concessão de reduções também depende da classificação dos débitos, a ser feita pela PGFN conforme os seguintes tipos:

Apenas os créditos classificados como de difícil recuperação (Tipo C) ou irrecuperáveis (Tipo D) é que terão reduções de juros, multas e encargos.

Outro ponto importante é que o percentual de redução sempre terá um limitador referenciado ao valor total (principal, juros, multas e encargos) do débito objeto da transação. Este limitador varia conforme o número de parcelas para pagamento do débito: quanto maior o número de parcelas, menor o limite para reduções.

Quais as modalidades previstas:

Débitos referentes a Contribuições Sociais podem ter o saldo parcelado em no máximo 48 parcelas mensais.

O valor da entrada é sempre calculado com base no valor total dos débitos selecionados para a transação, sem qualquer redução.

As parcelas mensais referentes ao pagamento do saldo corresponderão ao maior valor entre o equivalente a 1% (um por cento) da receita bruta do mês anterior ao do vencimento da parcela ou o valor consolidado dos débitos dividido pelo número de parcelas.

A parcela mínima para as pessoas jurídicas é de R$ 500,00.

Qual o procedimento para adesão:

No período de julho a dezembro de 2020, as pessoas jurídicas interessadas em aderir a transação devem apresentar um requerimento via Portal Regularize, instruído com documentos solicitados pela PGFN que demonstrem:

- a qualificação completa e endereço do requerente, dos atuais sócios, diretores, gerentes e administradores;

- a receita bruta mensal relativa aos exercícios de 2019 e 2020;

- a quantidade de empregados desde janeiro de 2020;

- a quantidade de admissões e desligamentos mensais no exercício de 2020;

- a quantidade de contratos de trabalhos suspensos no exercício de 2020, com fundamento na MP 936; e

- o valor total dos bens, direitos e obrigações da pessoa jurídica.

O interessado também deverá indicar quais os débitos que pretender incluir na transação. Precisa, ainda, comprovar a desistência de eventuais processos judiciais nos quais discutas estes débitos.

Feito o requerimento, o interessado tem até o final do respectivo mês para realizar o pagamento da primeira parcela referente a entrada.

Após o requerimento, a PGFN apresentará a proposta de transação para adesão do interessado.

Durante o período da transação, o contribuinte deverá manter atualizadas as informações acima listadas junto à PGFN, bem como deverá manter em dia os pagamentos ao FGTS e resolver, em até 90 dias, eventuais novos débitos que venham a ser inscritos em Dívida Ativa após a adesão.

O escritório Kubaszwski Gama Advogados Associados possui ampla expertise na elaboração, análise e acompanhamento de requerimentos e em toda a negociação para adesão à transações tributárias, tanto em matéria federal, como a presente, quanto em matéria de tributos estaduais.

Contamos com equipe especializada na área do Direito Tributário e nos colocamos à disposição para o esclarecimento deste e de outros temas que possam ser do seu interesse.